مالیات یکی از مهمترین منابع درآمدی دولت است و از طرف دیگر مالیات یک بخش مهم از زندگی هر فرد و کسب و کار است. پرداخت مالیات، به عنوان یک وظیفه شهروندی، نقش مهمی در توسعه اقتصادی و اجتماعی کشور دارد. با این حال، ممکن است در مواردی، مالیاتی که به شما ابلاغ شده است، اشتباه یا غیرمنصفانه به نظر رسد و به طور کلی گاهی اوقات ممکن است با میزان مالیات تعیین شده برای خود موافق نباشید و احساس کنید که این مبلغ با درآمد یا فعالیتهای شما همخوانی ندارد.

میزان مالیاتی که هر فرد یا کسب و کار باید پرداخت کند، بر اساس عوامل مختلفی مانند نوع فعالیت، میزان درآمد، و محل سکونت یا فعالیت تعیین میشود. بنابراین در برخی موارد، ممکن است مودی مالیاتی (فرد یا کسب و کار) با میزان مالیات تعیین شده توسط اداره امور مالیاتی موافق نباشد. در این صورت، شما حق دارید با این مالیات مخالفت کنید. در رویه عملی اعتراض به مالیات زمانی اتفاق می افتد که برگ تشخیص صادر شده با اظهارنامه تسلیمی مغایرت داشته باشد، در این حالت مودی می تواند اقدام به اعتراض مالیاتی کند.

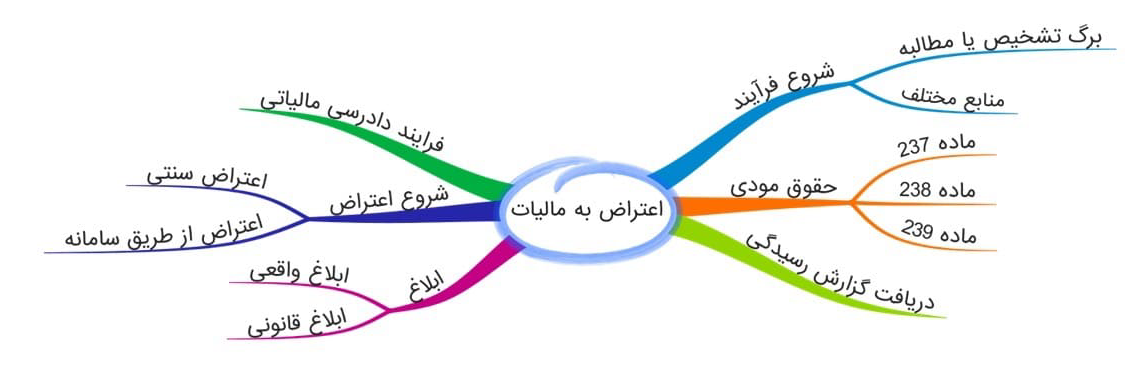

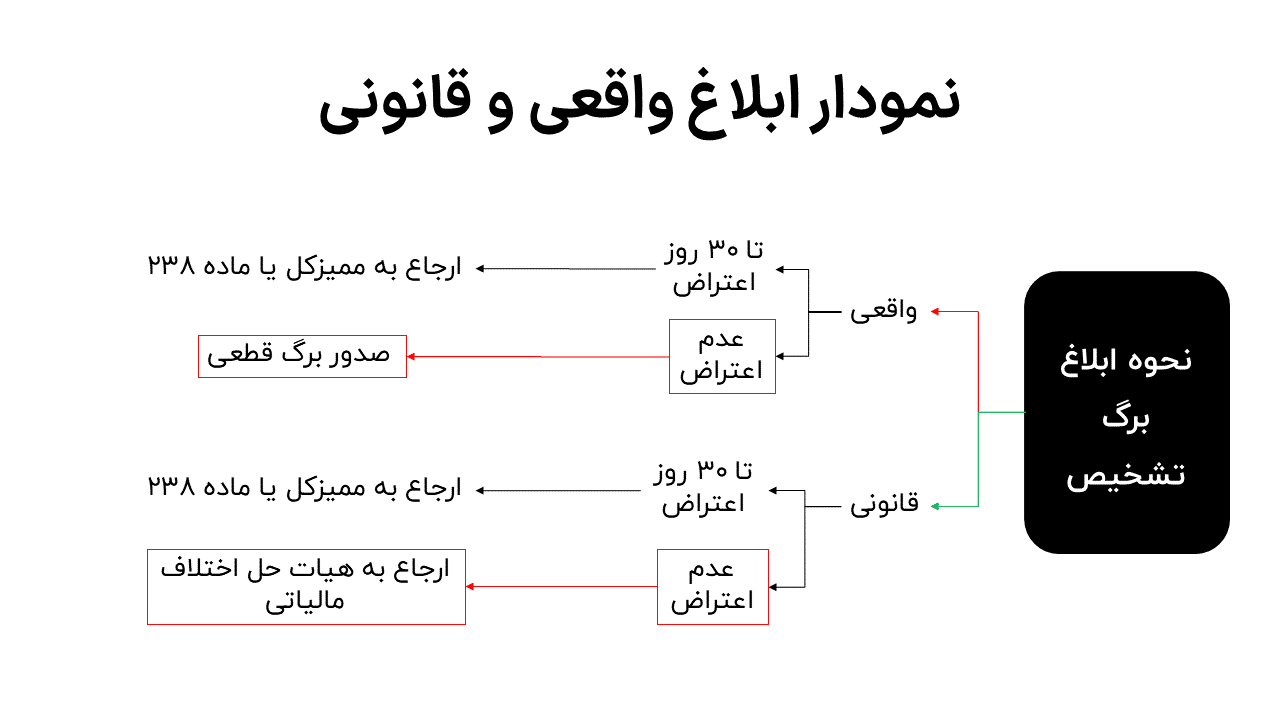

اما این فرآیند چگونه است و باید چه مراحلی را طی کنید؟ به طور کلی باید گفت این اقدام در روند دادرسی مالیاتی فرایندی دارد که در این مقاله قصد داریم از ابعاد مختلف آن را بررسی کنیم و نکات مهمی در خصوص متن اعتراض به مالیات را بیان کنیم پس همراه ما باشید تا با یکدیگر به بررسی جامع این موضوع بپردازیم. این موضوع از چند جهت ضروری است. اول ، حفظ حقوق افراد و سازمانها است افراد و سازمانها باید از حقوق خود در زمینه مالیات آگاه باشند و بدانند که در صورت تمایل به مخالفت نمودن به مالیات ، چه مراحلی را باید طی کنند. به علاوه باید به موضوع جلوگیری از سوءاستفاده از قدرت توجه نمود. آموزش اعتراض به مالیات میتواند از سوءاستفاده از قدرت توسط سازمانهای مالیاتی جلوگیری کند. همچنین از نظر ارتقای شفافیت و عدالت در نظام مالیاتی این موضوع اهمیت دارد و این آموزش به مالیات میتواند به ارتقای شفافیت و عدالت در نظام مالیاتی کمک کند. لذا این آموزش از اهمیت بالایی برخوردار است و میتواند به افراد و سازمانها کمک کند تا از حقوق خود در زمینه مالیات آگاه باشند و در صورت اعتراض به مالیات ، مراحل قانونی را به درستی طی کنند.

در چه صورت می توانیم اقدام به اعتراض به مالیات کنیم ؟

- اختلاف در مالیات ابرازی با مالیات تشخیصی: اشخاص ممکن است معتقد باشند که مبلغ مالیات تشخیصی با مالیاتی که در اظهارنامه مالیاتی خود ابراز کرده اند اختلاف زیاد دارد و این مورد را غیرقابل قبول می دانند و معتقدند که مالیاتی که باید پرداخت کنند بسیار کمتر از مالیات تعیین شده در برگ تشخیص است لذا اقدام به اعتراض به مالیات می کنند.

- عدم صحت و درستی اطلاعات: اشخاص ممکن است اقدام به اعتراض به مالیات کنند و مدعی شوند که اطلاعاتی که در برگ تشخیص مالیات صادر شده است، نادرست یا ناقص است. این مشکل ممکن است به خطاهای انسانی در فرآیند تهیه برگ مالیات، عدم دقت در وارد کردن اطلاعات توسط شخص مشمول مالیات یا هرگونه خطا در سامانههای مالیاتی مربوطه برگردد که اگر برگ قطعی صادر شده باشد شخص می تواند با مراجعه به هیات حل اختلاف تبصره ماده ۱۵۷ اعتراض به مالیات خود را اعلام و از خود دفاع کند.

- اشتباه در محاسبه مالیات: در برخی موارد، ممکن است اداره امور مالیاتی در محاسبه مالیات یک مودی اشتباه کند. این اشتباهات میتواند ناشی از عوامل مختلفی مانند عدم اطلاع از قوانین مالیاتی، اشتباه در ثبت اطلاعات، یا خطای انسانی باشد.

- عدم رعایت قوانین مالیاتی: در برخی موارد، اداره امور مالیاتی ممکن است قوانین مالیاتی را به درستی رعایت نکند. این امر میتواند منجر به تحمیل مالیات اضافی به مودیان شود.

- عدم رعایت عدالت مالیاتی: در برخی موارد، ممکن است مالیات مودیان به صورت عادلانه تعیین نشود. این امر میتواند منجر به تحمیل مالیات سنگین به برخی از مودیان و تخفیف مالیاتی برای برخی دیگر شود.

- عدم در نظر گرفتن معافیتهای قانونی : وجود درآمدهای معاف شدهای که در محاسبات لحاظ نشدهاند می تواند یکی از دلایل عدم پذیرش مالیات باشد.

- اشتباه در تشخیص نوع فعالیت و نرخ مالیات و در نتیجه، محاسبهی نادرست مالیات

- اشتباه در محاسبه درآمد مشمول مالیات

- در نظر نگرفتن هزینههای قابل قبول : در صورتی که برای محاسبه مالیات هزینه های قابل قبول محاسبه نشود شخص حق اعتراض به مالیات را دارد.

- ابهام در محاسبات و مستندات ارائه شده توسط سازمان امور مالیاتی

مهلت قانونی اعتراض به مالیات

مراحل ثبت اعتراض به مالیات

چگونه اعتراض به مالیات خود کنیم ؟

حقوق مودی در اعتراض مالیاتی

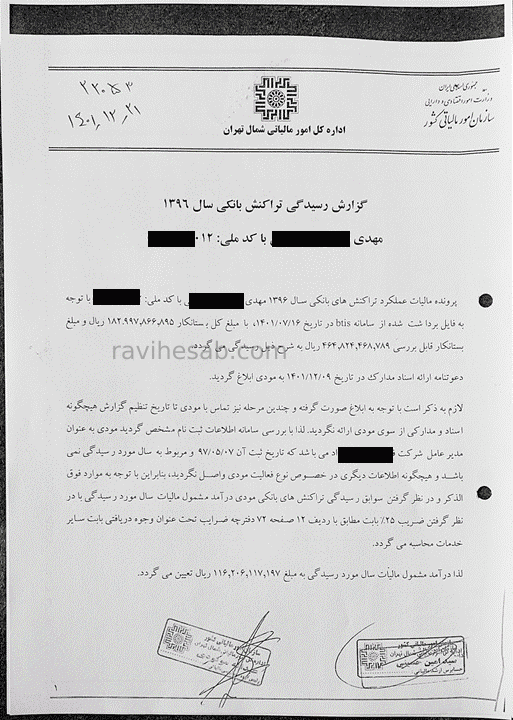

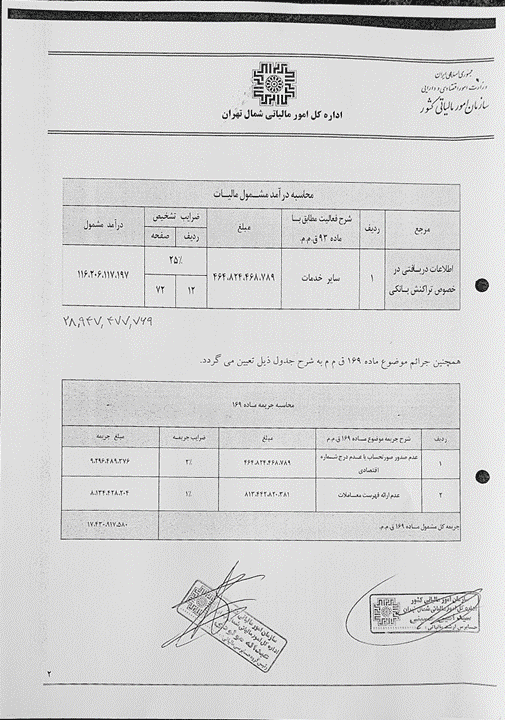

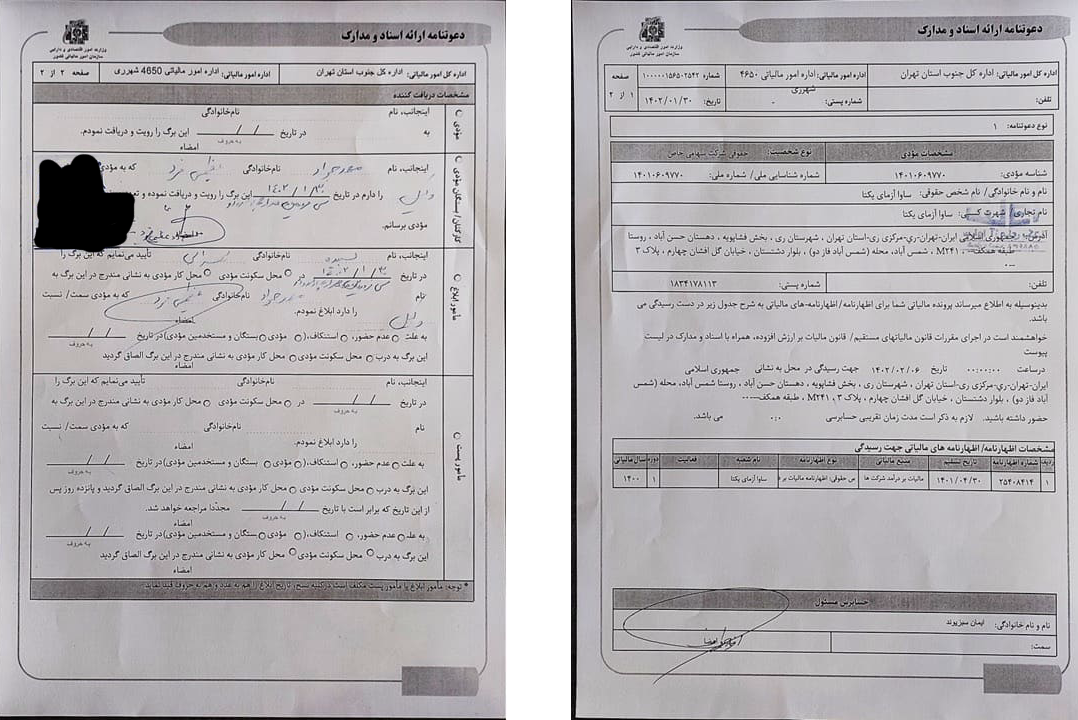

«ماده 237 قانون مالیات های مستقیم- برگ تشخیص مالیات باید بر اساس مأخذ صحیح و متکی به دلایل و اطلاعات کافی و به نحوی تنظیم گردد که کلیه فعالیتهای مربوط و درآمدهای حاصل از آن به طور صریح در آن قید و برای مودی روشن باشد.» در ماده ۲۳۷ قانون مالیات های مستقیم به صراحت بیان کرده که برگ تشخیصی که صادر می شود باید به پشتوانه اطلاعات درستی باشد که ممیز از آن استفاده کرده و در گزارش خود ذکر کرده است. در این ماده قانونگذار قصد داشته که برگ تشخیص صادره دارای شفافیت و متکی به اطلاعات باشد و برای مودی هم روشن و قابل استناد باشد. حال اگر بین مودی و سازمان امور مالیاتی در هنگام صدور برگ تشخصی تعارضی به وجود دارد در این حالت مودی می تواند اعتراض خود را نشان دهد. در تصویر زیر یک نمونه برگ تشخیص برای اعتراض به مالیات صادر شده را مشاهده می کنید که تمام فعالیت ها و درآمدهای مودی طبق نص صریح قانون در آن ذکر شده است.

بعد از برگ تشخیص برگ قطعی صادر می شود البته در صورتیکه مودی اعتراض به مالیات اعلامی نداشته باشد، برگ قطعی می تواند در حالات دیگری هم اتفاق بیافتد که در ادامه بررسی میکنیم.

ماده ۲۳۷ قانون مالیات های مستقیم (ادامه)- امضاکنندگان برگ تشخیص مالیات باید نام کامل و سمت خود را در برگ تشخیص به طور خوانا قید نمایند و مسئول مندرجات برگ تشخیص و نظریه خود از هرجهت خواهند بود و در صورت استعلام مودی از نحوه تشخیص مالیات مکلف اند جزئیات گزارشی را که مبنای صدور برگ تشخیص قرار گرفته است به مودی اعلام نمایند و هر گونه توضیحی را در اینخصوص بخواهد به او بدهند.

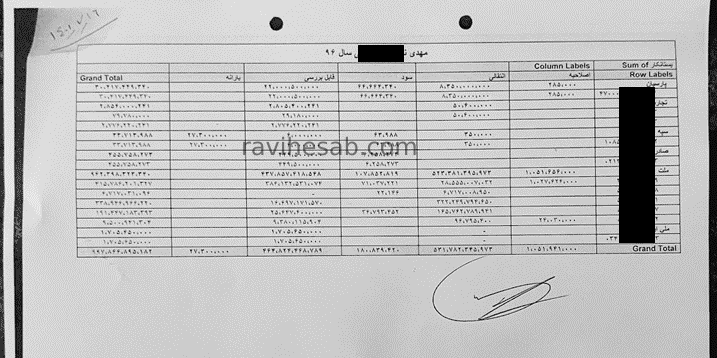

منظور از امضا کنندگان برگ تشخیص زمانی هست که برگ تشخیص به مودی ابلاغ می شود اما در ادامه این ماده ذکر شده که اگر مودی نیاز به استعلام داشت یا جزییات گزارش رسیدگی را درخواست کرد حوزه مالیاتی مکلف است هر گونه توضیح یا گزارش را به مودی ارایه کند. مودی می تواند در هنگام دریافت برگ تشخیص گزارش رسیدگی را دریافت کند چون در گزارش رسیدگی تمامی جزییات مربوط به ماخذ مالیات و دلایلی که حوزه مالیاتی براساس چه اطلاعات و مستنداتی به مالیات مذکور دست پیدا کرده است روشن شود. در برخی از حوزه های مالیاتی دیده شده که هنگامی که مودی در فرآیند اعتراض به مالیات درخواست گزارش رسیدگی می دهد از او خواسته می شود که درخواست خود را مکتوب کند و به تایید و امضای رییس برساند. در برخی از حوزه های مالیاتی هم با درخواست شفاهی این مورد امکان پذیر است. در ادامه و تصویر زیر یک نمونه گزارش رسیدگی برای شما قرارداده شده که میتوانید آن را مطالعه بفرمایید. باتوجه به واقعی بودن اسناد و مدارک و گزارش رسیدگی اطلاعات مهم و هویتی در این اوراق محو شده است.

در زیر نمونه گزارش رسیدگی در اجرای ماده 237 قانون مالیات را مشاهده می نمایید.

« ماده 238 قانون مالیات های مستقیم- در مواردی که برگ تشخیص مالیات صادر و به مودی ابلاغ می شود، چنانچه مودی نسبت به آن معترض باشد می تواند ظرف سی روز از تاریخ ابلاغ شخصا یا به وسیله وکیل تام الاختیار خود با ارائه دلایل و اسناد و مدارک کتبا از اداره امور مالیاتی تقاضای رسیدگی مجدد نماید.

مسوول/ مسوولان مربوط که از طرف سازمان امور مالیاتی مشخص می شوند، موظفند پس از ثبت درخواست مودی و ظرف مهلتی که بیش از چهل و پنج روز از تاریخ ثبت درخواست نباشد به موضوع رسیدگی و در صورتی که دلایل و اسناد و مدارک ابرازشده را برای رد مندرجات برگ تشخیص کافی دانستند، آن را رد و در صورتی که دلایل و اسناد و مدارک ابرازی را موثر در تعدیل درآمد تشخیص دهند موارد تعدیل درآمد مشمول مالیات را مشخص نمایند. چنانچه مودی نظر مسوول/ مسوولان مربوط در تعدیل درآمد مشمول مالیات را قبول نماید درآمد مشمول مالیات تعدیل شده، قطعی است. در غیر این صورت برای رسیدگی به مابه التفاوت تا مبلغ مورد اعتراض مودی، موضوع به هیأت حل اختلاف مالیاتی ارجاع می شود. همچنین هرگاه دلایل و اسناد و مدارک ابرازی مودی را برای رد برگ تشخیص یا تعدیل درآمد موثر تشخیص ندهند باید موضوع را مستدلا در پرونده منعکس و مراتب را برای رسیدگی به هیأت حل اختلاف مالیاتی ارجاع نمایند.»

« ماده ۲۳۹ قانون مالیات های مستقیم- در صورتی که مودی ظرف سی روز از تاریخ ابلاغ برگ تشخیص مالیات قبولی خود را نسبت به آن کتبا اعلام کند یا مالیات مورد مطالبه را به مأخذ برگ تشخیص پرداخت یا ترتیب پرداخت آن را بدهد یا اختلاف موجود بین خود و اداره امور مالیاتی را به شرح ماده (238) این قانون رفع نماید پرونده امر از لحاظ میزان درآمد مشمول مالیات مختومه تلقی میگردد و در مواردی که مودی ظرف سی روز کتبا اعتراض ننماید و یا درمهلت مقرر در ماده مذکور به اداره امور مالیاتی مربوط مراجعه نکند درآمد تعیین شده در برگ تشخیص مالیات قطعی است.

تبصره ـ در مواردی که برگ تشخیص مالیات طبق مقررات تبصره (1) و قسمت أخیر تبصره (2) ماده (203) و ماده (208) این قانون ابلاغ شده باشد و مودی به شرح مقررات این ماده اقدام نکرده باشد در حکم معترض به برگ تشخیص مالیات شناخته می شود و پرونده امر برای رسیدگی به هیأت حل اختلاف مالیاتی ارجاع می گردد.»

ابلاغ اوراق مالیاتی

« ماده 203 قانون مالیات های مستقیم- اوراق مالیاتی به طور کلی باید به شخص مودی ابلاغ و در نسخة ثانی رسید اخذ گردد. هرگاه به خود مودی دسترسی پیدا نشود اوراق مالیاتی باید در محل سکونت یا محل کار او به یکی از بستگان یا مستخدمین او ابلاغ گردد مشروط بر این که به نظر مأمور ابلاغ سن ظاهری این اشخاص برای تمیز اهمیت اوراق مورد ابلاغ کافی بوده و بین مودی و شخصی که اوراق را دریافت میدارد تعارض منفعت نباشد.

تبصره 1 ـ هرگاه مودی یا در صورت عدم حضور وی بستگان یا مستخدمین او از گرفتن برگه ااستنکاف نمایند یا در صورتی کههیچ یک از اشخاص مذکور در محل نباشند مأمور ابلاغ باید امتناع آنان از گرفتن اوراق یا عدم حضور اشخاص فوق را در محل در هر دو نسخه قید نموده ونسخة اول اوراق را به درب محل سکونت یا محل کار مودی الصاق نماید. اوراق مالیاتی که به ترتیب فوق ابلاغ شده، قانونی تلقی و تاریخ الصاق تاریخ ابلاغ به مودی محسوب میشود.»

- ابلاغ قانونی یعنی: استنکاف کردن از گرفتن ابلاغ - عدم حضور - عدم رویت در سامانه الکترونیک

- روز ابلاغ و روز اقدام جز مهلت نبوده و مهلت سی روزه شامل روزهای کاری و تعطیل است. در ماده ۴۴۵ قانون آیین دادرسی مدنی آمده:

- در صورتیکه آخرین روز مهلت تسلیم اوراق مصادف با روز تعطیل باشد اولین روز کاری بعد به مهلت اضافه می شود. موضوع تبصره ۱ ماده ۱۷۷

- صرفا در ابلاغ قانونی برگ تشخیص یا مطالبه به صورت قانونی- سکوت علامت اعتراض است و در مابقی موارد اعتراض سکوت در حکم قبولی است مانند ابلاغ رای هیات .

- مهلت اعتراض به برگ مطالبه ارزش افزوده که قبلا ۲۰ روز بود با تغییر قانون ارزش افزوده مصوب ۱۴۰۰ به سی روز تبدیل شد. این موضوع در ماده ۲۵ قانون ارزش افزوده مصوب ۱۴۰۰ اینگونه ذکر شده:

نکات مهم در مورد اقامتگاه و ابلاغ

ماده ۱۰۰۲ قانون مدنی و ماده ۵۹۰ قانون تجارت در مورد اشخاص حقوقی اینگونه ذکر کرده:

- ماده ۱۰۰۲ قانون مدنی: اقامتگاه هرشخصی عبارت از محلی است که شحص در آنجا سکونت داشته و مرکز مهم امور او نیز در آنجا باشد اگر محل سکونت شخصی غیر از مرکز مهم امور او باشد مرکز امور او اقامتگاه محسوب است. اقامتگاه اشخاص حقوقی مرکز عملیات آنها خواهد بود.

- ماده ۵۹۰ قانون تجارت: اقامتگاه شخص حقوقی محلی است که اداره شخص حقوقی در آنجا است.

«ماده 204 قانون مالیات های مستقیم- مأمور ابلاغ باید مراتب زیر را در نسخه اول و دوم اوراق مالیاتی تصریح و امضا نماید:

- الف ـ محل و تاریخ ابلاغ با تعیین روز و ماه و سال به حروف و عدد.

- ب ـ نام کسی که اوراق به او ابلاغ شده با تعیین این که چه نسبتی با مودی دارد.

- ج ـ نام و مشخصات گواهان با نشانی کامل آنان در مورد تبصره ماده 203 این قانون.»

مباحث ابلاغ در یک کلام

| اقامتگاه | مودی (حقیقی / حقوقی) | مهلت زمان | انواع ابلاغ | ترتیبات ابلاغ |

|---|---|---|---|---|

| اشخاص حقیقی | شخص مودی | مهلت زمان بستگی به اوراق متفاوت است. | ابلاغ واقعی | محل ابلاغ |

| کارکنان دولت | مستخدمین | |||

| تاجر ورشکسته | بستگان | |||

| نظامی ها | افراد دارای تعارض منافع | تاریخ ابلاغ با تعیین روز و ماه و سال به عدد و حروف | ||

| زن شوهردار |

برای دولتی ها: رییس/قائم مقام رئیس/ رئیس دفتر |

ابلاغ قانونی | ||

| اشخاص حقوقی | سمت گیرنده مشخص باشد | |||

| صغیر و محجور | ||||

| صاحبان اموال غیرمنقول | برای اشخاص حقوقی: مدیر یا اشخاص دارای حق امضا | نام و مشخصات با نشانی کامل | ||

| کارمندان خصوصی |

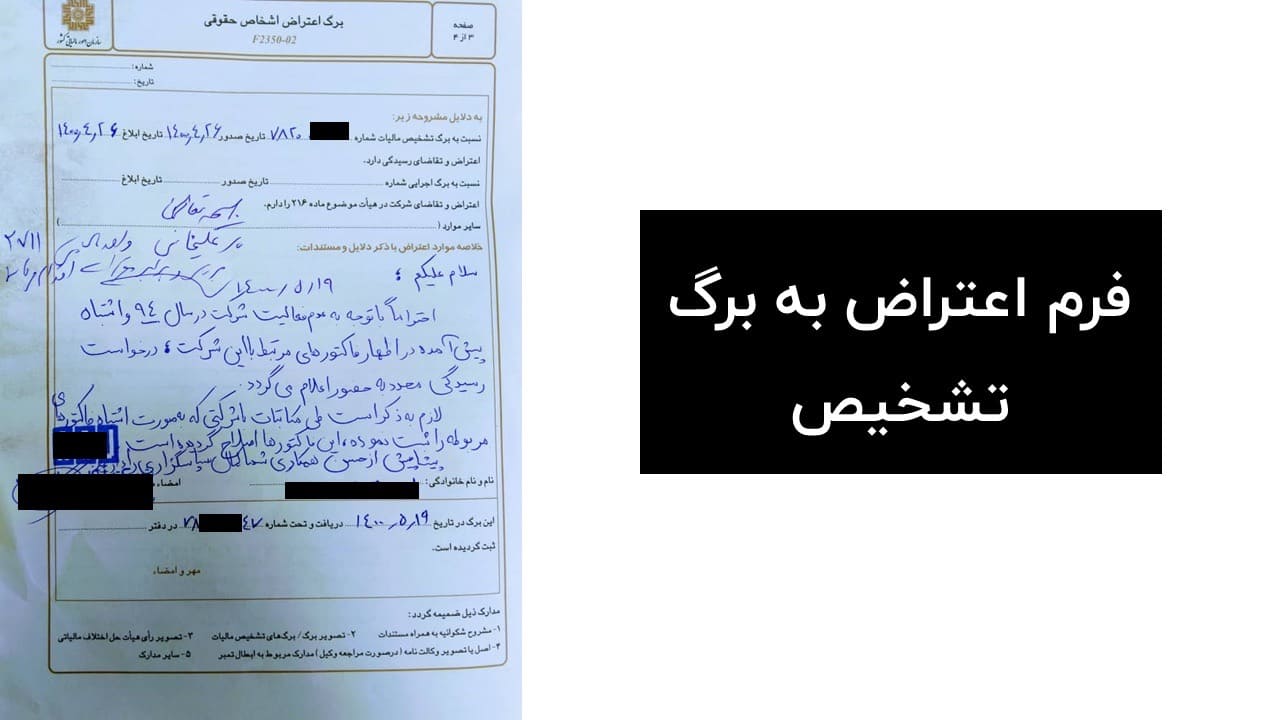

متن اعتراض به مالیات چگونه باید باشد

اهمیت نگارش دقیق متن اعتراض به مالیات

نوشتن صحیح متن اعتراض به برگ تشخیص مالیاتی نقش به سزایی پذیرش آن دارد در ادامه به طور جزیی تر به اهمیت آن اشاره می کنیم.

- افزایش شانس موفقیت: نامه اعتراض مالیاتی ، اولین و مهمترین سندی است که توسط مراجع قانونی بررسی میشود. نگارش دقیق و اصولی آن، شانس شما برای اثبات ادعاها و احقاق حقوق خود را به طور قابل توجهی افزایش میدهد.

- صرفهجویی در زمان و هزینه: ارائه یک متن اعتراض به مالیات کامل و بدون نقص، از رفت و آمدهای غیرضروری و اتلاف وقت و هزینه جلوگیری میکند.

- جلوگیری از رد اعتراض: نگارش نادرست متن اعتراض به برگ تشخیص مالیاتی ، ممکن است منجر به نقص در پرونده و رد آن شما توسط مراجع قانونی شود.

شرایط متن اعتراض به مالیات

اقدام به اعتراض درخصوص مالیات یک حق قانونی است که به هر فرد داده شده است. در صورتی که فرد معتقد باشد که مالیاتی که به او تعلق گرفته است، صحیح نیست، میتواند مخالفت خود را نسبت به آن اعلام کند. به طور کلی باید گفت صحیح نوشتن متن اعتراض به مالیات اهمیت زیادی دارد به طوری که چنانچه این متن به درستی نوشته نشود ممکن است فرد به آنچه که مطلوب وی است نرسد. متن مربوطه باید به گونهای نوشته شود که دلایل آن به طور واضح و مستند بیان شوند. همچنین، متن باید به گونهای باشد که از نظر حقوقی صحیح و واضح باشد. در صورتی که متن اعتراض به مالیات به درستی نوشته نشود، ممکن است رد شود. بنابراین، در صورتی که قصد معترض شدن به مالیات را دارید، بهتر است از یک وکیل یا کارشناس مالیاتی کمک بگیرید. به طور کلی باید گفت متن اعتراض به مالیات یک سند رسمی است که توسط مودی مالیاتی برای اعلام مخالفت نظر وی نسبت به تصمیمات سازمان مالیاتی نوشته می شود. این سند باید شامل اطلاعات زیر باشد:

- نام و آدرس مودی مالیاتی

- شماره پرونده مالیاتی مودی مالیاتی

- سال مالیاتی که به آن اعتراض می شود.

- توضیحی از تصمیمات سازمان مالیاتی که مورد اعتراض قرار می گیرد.

- دلایل مودی مالیاتی در متن اعتراض به مالیات باید درج شود.

- مدارک و شواهدی که در حمایت از ادعای مودی مالیاتی ارائه می شود.

درج دلایل در متن اعتراض به مالیات

متن اعتراض به مالیات باید به صورت کتبی نوشته شود و باید به سازمان مالیاتی ارسال شود. در قسمت دلایل و مستندات در متن اعتراض مالیاتی به مالیات مؤدی باید به صورت دقیق و مستند، دلایل خود را بیان کند. این دلایل میتواند شامل موارد زیر باشد:

- اشتباه در محاسبه مالیات

- اشتباه در تشخیص درآمد مشمول مالیات

- عدم احراز شرایط و ضوابط معافیت مالیاتی

- عدم اعمال قوانین و مقررات مالیاتی

مدارک لازم جهت ضمیمه به نامه اعتراض به مالیات

- اسناد و مدارک مالی

- اسناد و مدارک حقوقی

- نظریه کارشناسان رسمی دادگستری

نکات نوشتن متن اعتراض به مالیات

در اینجا برخی از نکات کلیدی در مورد نوشتن متن اعتراض به مالیات آورده شده است:

- متن اعتراض به مالیات باید واضح و مختصر باشد.

- متن باید شامل تمام اطلاعات مربوطه باشد.

- متن اعتراض به مالیات باید دلایل مودی مالیاتی را به طور واضح توضیح دهد.

- متن باید مدارک و شواهدی را که در حمایت از ادعای مودی مالیاتی ارائه می شود، شامل شود.

نمونه لایحه اعتراض به مالیات

بسمه تعالی

به: ریاست محترم هیئت حل اختلاف مالیاتی

موضوع: اعتراض به برگ تشخیص مالیات

با سلام و احترام،

اینجانب [نام کامل شما]، به شماره ملی [شماره ملی شما] و کد اقتصادی [کد اقتصادی شما]، مدیر عامل/مالک/شرکت [نام شرکت]، بدین وسیله نسبت به برگ تشخیص مالیات به شماره [شماره برگ تشخیص] مورخ [تاریخ صدور برگ تشخیص] معترض میباشم و دلایل اعتراض خود را به شرح ذیل خدمتتان ارائه مینمایم:

-

مغایرت با رویدادهای مالی: در برگ تشخیص ابلاغ شده، مبلغ مالیات تعیین شده با درآمدها و هزینههای واقعی اینجانب/این شرکت همخوانی ندارد. بهعنوان مثال، در بخش [بخش مورد نظر]، مبلغ [مبلغ] تومان به عنوان درآمد منظور شده که اینجانب/این شرکت هیچگونه درآمدی در این خصوص نداشته است.

-

عدم در نظر گرفتن معافیتها و کسورات: در تنظیم این برگ، معافیتها و کسورات قانونی که بر اساس [ماده قانونی] قانون مالیاتهای مستقیم حق اینجانب/این شرکت میباشد، در نظر گرفته نشده است. به عنوان مثال، معافیت [توضیحات معافیت] که باید از مالیات کسر میشد، لحاظ نشده است.

-

اشتباه محاسباتی: در محاسبه مالیات، برخی از اشتباهات محاسباتی مشاهده میشود. برای نمونه، [مثال از اشتباه محاسباتی] که منجر به افزایش مبلغ مالیات تعیین شده گردیده است.

-

عدم استناد به مدارک و مستندات ارائه شده: اینجانب/این شرکت در زمان مقرر، مدارک و مستندات کافی و معتبری جهت اثبات درآمدها و هزینههای خود ارائه کرده است، اما به نظر میرسد این مدارک در محاسبه نهایی مالیات لحاظ نشده است. بهعنوان مثال، مدارک مربوط به [توضیحات مدارک] مورد توجه قرار نگرفته است.

لذا، با توجه به موارد فوق، خواهشمند است دستور فرمایید پرونده اینجانب/این شرکت مورد بازنگری و بررسی مجدد قرار گیرد تا مالیات متعلقه به طور صحیح و منطبق با واقعیتهای مالی و اقتصادی محاسبه و ابلاغ گردد.

با تشکر از توجه و همکاری شما.

امضا: [نام و نام خانوادگی]

تاریخ: [تاریخ ارسال لایحه]

نمونه اعتراض به مالیات ارزش افزوده:

به: ریاست محترم هیئت حل اختلاف مالیاتی

موضوع: اعتراض به برگ تشخیص مالیات بر ارزش افزوده

با سلام و احترام،

اینجانب [نام کامل] به عنوان [سمت شما در شرکت/عنوان شخص حقیقی]، با توجه به برگ تشخیص مالیات بر ارزش افزوده به شماره [شماره برگ تشخیص] مربوط به دوره [دوره زمانی مربوطه] که از سوی سازمان امور مالیاتی صادر شده است، بدینوسیله اعتراض خود را به شرح زیر اعلام میدارم:

توضیحات و دلایل قانونی:

در برگ تشخیص مالیات بر ارزش افزوده صادره، مبلغی به عنوان بدهی مالیاتی تعیین شده که با توجه به مستندات موجود و بر اساس ماده [شماره ماده قانونی] قانون مالیات بر ارزش افزوده، محاسبات و تصمیمات اتخاذ شده نادرست بوده و مغایر با قانون میباشد. به عنوان مثال، در محاسبه میزان مالیات، برخی از هزینههای مجاز نادیده گرفته شدهاند یا درآمدهای معاف از مالیات به اشتباه شامل مالیات بر ارزش افزوده شدهاند.

به منظور اثبات ادعای خود، مستندات و مدارک مربوط به معاملات و پرداختهای صورت گرفته در این دوره زمانی، به پیوست این لایحه تقدیم میگردد. این مستندات شامل فاکتورها، دفاتر مالی و سایر اسناد مرتبط میباشد که نشاندهنده نادرستی مبلغ تعیینشده در برگ تشخیص میباشد.

با توجه به توضیحات فوق و مستندات ارائهشده، از آن مقام محترم تقاضا دارم که دستور فرمایید تا محاسبات مالیات بر ارزش افزوده مجدداً مورد بررسی قرار گرفته و برگ تشخیص مذکور بر اساس قوانین و مقررات جاری اصلاح گردد. همچنین در صورت نیاز به توضیحات بیشتر، آمادگی خود را جهت حضور در جلسه هیئت حل اختلاف و ارائه توضیحات تکمیلی اعلام مینمایم. با تشکر از توجه و همکاری شما.

امضاء

[نام کامل]

نحوه اعتراض به مالیات در سامانه به چه صورت است

فرآیند دادرسی مالیاتی به شرح زیر است :

- اعتراض موضوع ماده ۲۳۸ قانون مالیات های مستقیم

- هیات بدوی موضوع ماده ۲۴۴ قانون مالیات های مستقیم

- هیات تجدیدنظر موضوع ماده ۲۴۷ قانون مالیات های مستقیم

- هیات موضوع ماده ۲۱۶ قانون مالیات های مستقیم

- هیات ماده ۲۵۱ مکرر قانون مالیات های مستقیم

- شورای عالی مالیاتی موضوع ماده ۲۵۱ قانون مالیات های مستقیم

- دیوان عدالت اداری

- هیات موضوع ماده ۸ آیین نامه ماده ۲۶

- هیات موضوع ماده ۱۳ آیین نامه ماده ۳۴

- هیات موضوع ماده ۱۶۱ قانون مالیات های مستقیم

- هیات موضوع ماده ۱۷۲ قانون مالیات های مستقیم

- هیات موضوع ماده ۱۶۵ قانون مالیات های مستقیم

- هیات موضوع ماده ۲۴۳ قانون مالیات های مستقیم

- هیات موضوع تبصره ماده ۱۵۷ قانون مالیات های مستقیم

- هیات موضوع تبصره ماده ۱۸۷ قانون مالیات های مستقیم

- هیات موضوع ماده ۲۴۹ قانون مالیات های مستقیم

نکته مهم اینکه در اعتراض به مالیات هر کدام از این هیات ها براساس یک موضوع خاص به مساله ورود پیدا می کنند و الزاما اینگونه نیست که باید به ترتیب سپری شوند.

پیگیری اعتراض به مالیات

در صورت عدم پذیرش نامه اعتراض مالیاتی

نکات مهم در اعتراض به مالیات

- استفاده از مشاوره کارشناسان مالیاتی و حقوقی باتجربه میتواند این روند و موفقیت شما را افزایش دهد.

- تمامی مراحل اعتراض به مالیات را به دقت و با رعایت موعدهای قانونی انجام دهید.

- مستندات و مدارک خود را به طور کامل و دقیق ارائه دهید.

- در تمامی مراحل پیگیری و دفاع از حقوق خود، حفظ احترام و رعایت ادب را سرلوحه کار خود قرار دهید.

اعتراض به مالیات حق قانونی مودیان است و نباید از آن هراس داشته باشید. با آگاهی از قوانین و مقررات و پیگیری اصولی اعتراض خود، میتوانید به نتیجه مطلوب دست یابید. فراموش نکنید که هدف نهایی، مشخص شدن میزان مالیات صحیح و عادلانه است. امیدواریم این راهنما بتواند مسیر اعتراض به مالیات را برای شما هموارتر سازد. در صورت نیاز به اطلاعات بیشتر، میتوانید با ما تماس بگیرید.

در صورت بروز هرگونه مشکل در فرآیند اعتراض به مالیات ، با مشاوران مجرب راوی حساب تماس بگیرید!

کارشناسان ما با سالها تجربه در زمینه مالیات و نوشتن متن اعتراض به برگ تشخیص مالیاتی ، شما را در تمام مراحل، از ثبت اولیه تا پیگیری در مراجع قانونی، یاری خواهند کرد. خدمات مشاوره مالیاتی راوی حساب:

- بررسی و تحلیل برگ تشخیص مالیات

- ارائه راهنمایی و مشاوره تخصصی در خصوص مراحل اعتراض به مالیات

- جمعآوری و تنظیم مستندات و مدارک مورد نیاز

- نمایندگی شما در مراجع قانونی و هیئت حل اختلاف مالیاتی

- پیگیری و دفاع از حقوق شما تا حصول نتیجه مطلوب

مزایای استفاده از خدمات مشاوره مالیاتی راوی حساب برای اعتراض به مالیات

- صرفهجویی در زمان و هزینه شما

- افزایش شانس موفقیت در اعتراض به مالیات

- کاهش استرس و نگرانی شما

- اطمینان از انجام صحیح و اصولی تنظیم نامه اعتراض مالیاتی و فرآیند آن

امیدواریم این راهنمای گام به گام نوشتن متن اعتراض به برگ تشخیص مالیاتی به شما در حل مشکلات مالیاتیتان کمک کرده باشد. در صورت داشتن هرگونه پرسش یا نیاز به مشاوره تخصصی، میتوانید با مشاور مالیاتی راوی حساب مشورت نمایید. همچنین شما می توانید در صورت تمایل و علاقه به یادگیری انواع مالیات از طریق این سایت دوره مالیاتی را بگذرانید. در نهایت باید گفت مالیات یک بخش مهم از زندگی هر فرد و کسب و کار است. در برخی موارد، ممکن است مودی مالیاتی نسبت به میزان مالیات تعیین شده توسط اداره امور مالیاتی اعتراض داشته باشد. در این موارد، مودی میتواند با آگاهی از موارد مربوطه نحوه اعتراض به مالیات را به صورت صحیح و قانونی بیاموزد و از حقوق خود در برابر اداره امور مالیاتی دفاع کند. همین امروز با ما تماس بگیرید و از مشاوره تخصصی کارشناسان ما بهرهمند شوید! با راوی حساب، خیالتان از بابت امور مالیاتی راحت باشد!

_1701325831.png)

نظرات کاربران

تعداد نظرات : 1

۲۹ خرداد ۱۴۰۲ - مصطفی اطلس چیان

راوی حساب