همه چیز درباره مالیات غیر مستقیم: تعریف، انواع و قوانین

مهدی مرادی

دسته بندی : آموزه های مالیاتی

تاریخ انتشار :05 دی 1403

تاریخ بروزرسانی :21 فروردین 1404

همه چیز درباره مالیات غیر مستقیم: تعریف، انواع و قوانین

به عنوان یک فرد عادی در جامعه ایران تصور کنید هر بار که خریدی انجام میدهید از یک لیوان قهوه گرفته تا خرید خودرو، یک هزینه پنهانی از جیب شما خارج میشود. این هزینه نه روی برچسب قیمت نوشته شده نه مستقیماً از شما درخواست میشود. این همان مالیات غیر مستقیم است؛ یک راهکار هوشمندانه که دولتها برای تامین بودجه خود بیآنکه شما متوجه شوید به کار میگیرند.

اما چرا این نوع مالیات اهمیت دارد و چه چیزی آن را از مالیات مستقیم متمایز میکند؟ جالب است بدانید مالیات غیر مستقیم نهتنها بر مصرف کالاها و خدمات تأثیر میگذارد بلکه میتواند رفتار اقتصادی جامعه را هم شکل دهد. بسیاری از ما حتی از قوانین آن هم آگاهی کاملی نداریم. این موضوع بهخصوص وقتی جذابتر میشود که بدانیم دولتها اطلاعات زیادی درباره این نوع مالیاتها را عمومی نمیکنند! در ادامه، قرار است با مفهوم انواع قانون مالیات های غیر مستقیم 1404 آشنا شوید. اگر میخواهید بدانید چطور این مالیات در زندگی روزمره شما جریان دارد و چگونه میتوانید از آن اطلاعات بیشتری کسب کنید تا انتها همراه راوی حساب بمانید. رازهایی در این مقاله منتظر شما هستند که شاید تاکنون کسی آنها را برایتان توضیح نداده باشد.

مالیات غیر مستقیم چیست و چه کاربردی دارد؟

مالیات غیر مستقیم یکی از مهم ترین روشهای جمعآوری درآمد برای دولتهاست که بر مصرف کالاها و خدمات اعمال میشود. برخلاف مالیات مستقیم که بهصورت مستقیم از درآمد یا دارایی افراد دریافت میشود این نوع مالیات بهطور غیرمستقیم از طریق خرید یا استفاده از کالاها و خدمات به خزانه دولت واریز میشود. بهعبارتی دیگر، شما این مالیات را بدون آنکه مستقیماً حس کنید در هر خرید کوچک و بزرگی که انجام میدهید، پرداخت میکنید.

برای مثال، هر بار که کالایی را میخرید یا خدماتی را دریافت میکنید، بخشی از مبلغی که پرداخت میکنید، مالیات غیر مستقیم است. این مالیاتها اغلب شامل مواردی چون مالیات بر ارزش افزوده (VAT)، مالیات بر واردات و صادرات کالاها و مالیات بر مصرف میشوند. همین گستردگی کاربرد باعث شده قانون مالیات های غیر مستقیم بهعنوان ابزاری قدرتمند برای تامین بودجه و مدیریت اقتصاد توسط دولتها شناخته شود.

کاربردهای مالیات غیر مستقیم

1. تامین بودجه دولت: مالیات غیر مستقیم یکی از منابع اصلی درآمد دولتهاست. این نوع مالیات بهطور مداوم از خریدها و تراکنشهای اقتصادی جمعآوری میشود و کمک میکند دولتها بدون نیاز به مالیاتهای سنگین مستقیم، منابع مالی خود را تامین کنند.

2. تنظیم رفتار مصرفکننده: دولتها میتوانند با افزایش مالیات غیر مستقیم بر کالاهای خاص، مصرف آنها را کاهش دهند. برای مثال، اعمال مالیات بالا بر دخانیات و الکل نهتنها درآمد دولت را افزایش میدهد بلکه به کنترل رفتار مصرفی جامعه و ارتقای سلامت عمومی کمک میکند.

3. حمایت از تولید داخلی: مالیات غیر مستقیم، بهویژه مالیات بر واردات، میتواند ابزاری برای حمایت از تولیدکنندگان داخلی باشد. با گرانتر کردن کالاهای وارداتی، مصرفکنندگان به سمت خرید محصولات داخلی ترغیب میشوند.

4. کاهش نابرابریهای اقتصادی: اگرچه مالیات غیر مستقیم معمولاً به همه افراد جامعه تحمیل میشود، دولتها میتوانند با کاهش یا حذف آن برای کالاها و خدمات ضروری، از اقشار آسیبپذیر حمایت کنند.

5. مدیریت تورم: مالیات غیر مستقیم میتواند در مدیریت تورم نیز نقش داشته باشد. دولتها گاهی با افزایش این مالیات، تقاضا برای کالاهای خاص را کنترل کرده و از افزایش قیمتها جلوگیری میکنند.

انواع مالیات غیر مستقیم در ایران

این مالیاتها که به صورت غیرمستقیم دریافت میشوند، در دستهبندیهای مختلفی قرار میگیرند و هرکدام نقش خاصی در تامین درآمد دولت و تنظیم رفتار اقتصادی جامعه دارند. در ایران، ساختار مالیات غیر مستقیم شامل چند نوع رایج و پراهمیت است که تاثیر مستقیم بر قیمت کالاها و خدمات دارند. در ادامه، با هر کدام از این انواع بیشتر آشنا میشوید و کاربردهای آنها را بهتر درک خواهید کرد.

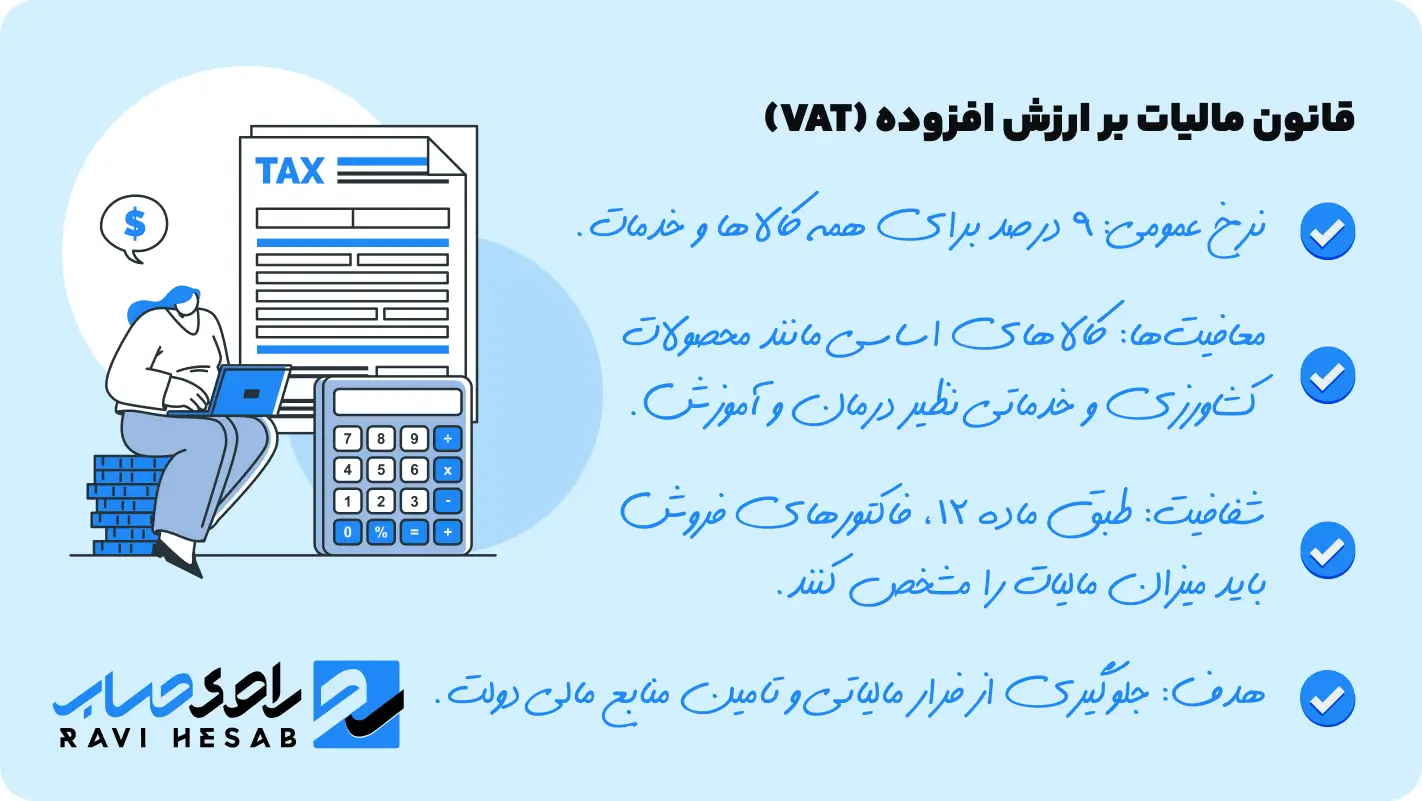

مالیات بر ارزش افزوده (VAT): پلی بین مصرفکننده و خزانه دولت

فرض کنید یک محصول از تولیدکننده به دست توزیعکننده سپس فروشنده و در نهایت شما بهعنوان مصرفکننده میرسد. در هر یک از این مراحل، ارزش محصول بیشتر میشود و مالیات بر ارزش افزوده یا VAT دقیقاً روی همین افزایش ارزش اعمال میشود. برخلاف مالیاتهای مستقیم که از درآمد یا دارایی افراد دریافت میشود، VAT یک مالیات غیرمستقیم است که در فرآیند تولید و توزیع کالاها و خدمات تا رسیدن به دست مصرفکننده نهایی اعمال میشود.

این نوع مالیات به گونهای طراحی شده است که هر واحد اقتصادی در زنجیره تأمین، تنها مالیات مربوط به ارزش افزودهای که ایجاد کرده است را پرداخت کند. با این حال، مصرفکننده نهایی که هزینه کل مالیات را در قیمت کالا یا خدمات پرداخت میکند، بار اصلی آن را به دوش میکشد. مالیات بر ارزش افزوده نهتنها منبع مهمی برای تأمین درآمد دولتها است بلکه به شفافیت اقتصادی و جلوگیری از فرار مالیاتی نیز کمک میکند.

مالیات بر مصرف: از مالیات بر فروش تا مالیات بر خدمات

هر بار که چیزی میخرید یا از خدماتی استفاده میکنید، بخشی از مبلغی که میپردازید به مالیات بر مصرف اختصاص دارد. این نوع مالیات بهطور مستقیم بر هزینه کالاها و خدمات اعمال میشود و مانند مالیات بر ارزش افزوده، مصرفکننده نهایی را هدف قرار میدهد. اما برخلاف VAT که در مراحل مختلف زنجیره تولید و توزیع محاسبه میشود، مالیات بر مصرف بهطور مشخص در نقطه فروش یا ارائه خدمات دریافت میشود.

این مالیات در دو قالب اصلی دیده میشود: مالیات بر فروش که بر محصولات خاصی مانند کالاهای لوکس، خودرو یا سوخت اعمال میشود و مالیات بر خدمات که شامل خدماتی مانند حملونقل، هتلداری یا حتی سرگرمی میشود. دولتها از این ابزار برای جمعآوری درآمد، مدیریت رفتار مصرفی و حتی کاهش مصرف کالاهای مضر مانند سیگار یا الکل استفاده میکنند. برای مصرفکنندگان، این مالیات در قیمت نهایی کالاها و خدمات مستتر است و اغلب بهصورت جداگانه نمایش داده نمیشود اما تأثیر آن بر هزینههای روزمره کاملاً محسوس است.

مالیات بر واردات و صادرات کالا

وقتی یک کالا از مرزهای کشور عبور میکند، چه برای ورود به بازار داخلی و چه برای ارسال به بازارهای خارجی، مالیات بر واردات و صادرات کالا وارد عمل میشود. این نوع مالیات که یکی از قدیمیترین ابزارهای درآمدزایی دولتها بهشمار میرود، بهطور مستقیم بر کالاهایی که وارد یا صادر میشوند اعمال میشود. مالیات بر واردات کالا، معمولاً با هدف حمایت از تولیدکنندگان داخلی و کنترل واردات اعمال میشود در حالی که مالیات بر صادرات کالا، بیشتر به منظور تنظیم عرضه کالاهای استراتژیک در بازار داخلی به کار میرود.

مالیات بر واردات و صادرات کالا علاوه بر تامین بودجه دولت، تاثیر قابلتوجهی بر قیمت نهایی محصولات و رفتار تجاری کشور دارد. از یک سو، این مالیات میتواند واردات کالاهای غیر ضروری یا لوکس را گرانتر کرده و تقاضای آنها را کاهش دهد. از سوی دیگر، مالیات بر صادرات کالا میتواند دسترسی بازارهای داخلی به محصولات خاص را تضمین کند. به این ترتیب، این نوع مالیات نهتنها ابزاری برای تنظیم اقتصاد بلکه راهکاری برای حمایت از صنایع ملی و مدیریت منابع کشور است.

سایر مالیاتهای غیر مستقیم در ایران

در کنار مالیاتهای شناختهشدهای مانند مالیات بر ارزش افزوده یا مالیات بر مصرف، انواع دیگری از مالیاتهای غیر مستقیم نیز در ایران وجود دارند که شاید کمتر به چشم بیایند اما گاها بر هزینههای روزمره و زندگی اقتصادی ما تأثیر دارند. یکی از این موارد، مالیات بر حق تمبر است که بر اسناد و مدارک رسمی مانند قراردادها، سفتهها و اوراق بهادار اعمال میشود. این نوع مالیات، علاوه بر تامین درآمدهای دولت به رسمی شدن معاملات و مدارک نیز اعتبار میبخشد.

نمونه دیگر، عوارض شهری و خدمات عمومی است که بهصورت غیر مستقیم در هزینههایی مثل صدور پروانههای ساختمانی یا خدمات شهرداری دریافت میشود. همچنین کالاهای خاص مانند سیگار، نوشابههای گازدار و برخی محصولات لوکس نیز شامل مالیاتهای ویژهای هستند که هدف آنها تنظیم مصرف و تأمین منابع مالی برای دولت است. این مالیاتها اگرچه در قیمت نهایی کالاها یا خدمات پنهان هستند اما بخشی از سیاستهای کلان اقتصادی برای مدیریت بازار و درآمدزایی محسوب میشوند.

قوانین مالیات غیر مستقیم در ایران

در زندگی روزمره، شاید متوجه نشویم که قوانین پشتپرده مالیاتهای غیر مستقیم چگونه به قیمت کالاها و خدمات شکل میدهند. از محاسبه مالیات بر ارزش افزوده گرفته تا اعمال مالیات بر واردات و مصرف، این قوانین نقشی حیاتی در اقتصاد کشور ایفا میکنند. برای آشنایی بیشتر، در ادامه به قانون مالیات غیر مستقیم در ایران و جزئیات آن، از جمله قانون مالیات بر ارزش افزوده 1404 ، خواهیم پرداخت.

قانون مالیات غیر مستقیم 1404

در کشورمان ایران، قوانینی در زمینه مالیات غیر مستقیم وجود دارد که وابسته به هر نوع آن، متفاوت است. در ادامه قوانین مرتبط با انواع قانون مالیات های غیر مستقیم را به شما معرفی میکنیم.

قانون مالیات بر ارزش افزوده (VAT)

قانون مالیات بر واردات و صادرات کالا

واردات:

صادرات:

قانون مالیات بر مصرف

تفاوت مالیات مستقیم و غیر مستقیم

درک تفاوت مالیات مستقیم و غیر مستقیم به شما کمک میکند تا نقش این دو نوع مالیات را در اقتصاد بهتر بشناسید. مالیات مستقیم بهطور واضح از درآمد یا دارایی افراد و شرکتها دریافت میشود و پرداختکننده آن بهطور مستقیم مشخص است. مثال رایج این نوع مالیات، مالیات بر درآمد و مالیات بر املاک است که افراد بهصورت سالانه پرداخت میکنند. از طرف دیگر، مالیات غیر مستقیم معمولاً در فرایند خرید کالاها و خدمات پنهان است و مصرفکننده نهایی آن را پرداخت میکند. نمونه بارز این مالیاتها، مالیات بر ارزش افزوده و مالیات بر مصرف است.

از نظر کاربرد، مالیات مستقیم برای تامین بودجه عمومی و توزیع عادلانهتر ثروت بهکار میرود در حالی که مالیات غیر مستقیم به تنظیم رفتار مصرفکننده و تأمین منابع مالی از طریق تراکنشهای اقتصادی روزمره کمک میکند. تفاوت مالیات مستقیم و غیر مستقیم همچنین در نحوه جمعآوری و اثرگذاری آنها دیده میشود؛ مالیات مستقیم معمولاً نیازمند سیستمهای پیچیده ارزیابی و پرداخت است در حالی که مالیات غیر مستقیم بهصورت خودکار از هر خرید یا تراکنش جمعآوری میشود و بار مالی آن بر مصرفکننده نهایی قرار دارد.

جدول مقایسه مالیات غیر مستقیم با مالیات مستقیم

درک تفاوتهای میان مالیات مستقیم و غیر مستقیم به شما کمک میکند تا نقش هر کدام را در اقتصاد و زندگی روزمره بهتر بشناسید. مالیات مستقیم بهصورت آشکار از درآمد یا دارایی افراد اخذ میشود در حالی که مالیات غیر مستقیم به شکلی پنهان و از طریق مصرف کالاها و خدمات جمعآوری میشود و شما میتوانید با مشاهده جدول مالیات غیر مستقیم، آن را کامل درک کنید. همچنین در ادامه، با خواندن اطلاعات جدول مقایسه مالیات غیر مستقیم با مالیات مستقیم، تفاوتها و ویژگیهای کلیدی هر کدام را مشاهده خواهید کرد:

تأثیر مالیات غیر مستقیم بر اقتصاد و جامعه

همانطور که قبلا به آن اشاره شد، مالیات غیر مستقیم نقش پررنگی در شکلدهی به اقتصاد و رفتارهای مصرفی جامعه دارد. این نوع مالیات نه تنها به دولت کمک میکند تا منابع مالی خود را تأمین کند بلکه میتواند بر عوامل کلانی چون تورم و الگوی مصرف تأثیرگذار باشد. در ادامه به بررسی اثرات قانون مالیات غیر مستقیم بر تورم و تنظیم مصرف کالاها و خدمات میپردازیم.

تاثیر مالیات غیر مستقیم بر افزایش یا کاهش تورم

اولین و شاید مهمترین اثر مالیات غیر مستقیم بر تورم، افزایش قیمت کالاها و خدمات است. زمانی که دولت مالیات بر ارزش افزوده یا مالیات بر مصرف را افزایش میدهد، هزینه نهایی کالاها برای مصرفکنندگان بیشتر میشود. این امر بهطور مستقیم باعث افزایش تورم میشود زیرا مصرفکنندگان مجبور به پرداخت مبالغ بیشتری برای کالاها و خدمات هستند. برای مثال، افزایش مالیات غیر مستقیم بر سوخت میتواند زنجیروار هزینه حملونقل و در نتیجه قیمت سایر کالاها را افزایش دهد.

نقش مالیات غیر مستقیم در تنظیم میزان مصرف کالاها و خدمات

یکی از ابزارهای اصلی دولتها برای مدیریت رفتار مصرفکنندگان، مالیات غیر مستقیم است. این مالیاتها با افزایش هزینه مصرف برخی کالاها، میتوانند الگوی مصرف جامعه را تغییر دهند. بهعنوان مثال، مالیات بالاتر بر سیگار یا نوشابههای گازدار باعث کاهش مصرف این کالاهای مضر شده و به بهبود سلامت عمومی کمک میکند. این نوع مالیات به دولتها اجازه میدهد تا علاوه بر تأمین منابع مالی به اهداف اجتماعی و بهداشتی خود نیز دست یابند.

از سوی دیگر، مالیات غیر مستقیم میتواند نقش حمایتی نیز ایفا کند. دولتها با کاهش یا حذف مالیات بر کالاهای اساسی و خدمات ضروری، مصرف این اقلام را تشویق کرده و از اقشار کمدرآمد حمایت میکنند. این سیاست نه تنها به حفظ رفاه اجتماعی کمک میکند بلکه تعادل اقتصادی در جامعه را نیز بهبود میبخشد. به همین دلیل، مالیات غیر مستقیم ابزاری حیاتی برای مدیریت مصرف و تقاضا در اقتصاد است.

مزایا و معایب مالیات غیر مستقیم

حتما میدانید که مالیات غیر مستقیم بهعنوان یکی از رایجترین ابزارهای تأمین منابع مالی دولت همانند مالیات مستقیم، دارای مزایا و معایب خاص خود است. در ادامه به بررسی مزایا و معایب قانون مالیات غیر مستقیم میپردازیم.

مزایای مالیات غیر مستقیم:

- تأمین پایدار منابع مالی دولت

- کاهش فرار مالیاتی

- سهولت در وصول

- تنظیم رفتار مصرفکنندگان

- انعطافپذیری در نرخها

- شفافیت در تجارت بینالمللی

- کاهش وابستگی به منابع طبیعی

- حمایت از تولید داخلی

معایب مالیات غیر مستقیم:

- فشار بر اقشار کمدرآمد

- افزایش تورم

- عدم تناسب با عدالت اجتماعی

- افزایش هزینه تولید

- پیچیدگی در محاسبه نرخها

- تأثیر منفی بر رفاه اجتماعی

- پنهان بودن مالیات برای مصرفکننده

- کاهش درآمد دولت در صورت کاهش مصرف

مالیات غیر مستقیم راهحلی برای عدالت اقتصادی است یا یک بار اضافی؟

گاهی بهنظر میرسد مالیات غیر مستقیم مانند شمشیری دو لبه عمل میکند؛ از یک سو، منبعی پایدار و گسترده برای تأمین هزینههای دولت است و از سوی دیگر، میتواند بهشکلی نامحسوس فشار اقتصادی را بر دوش مصرفکنندگان، بهویژه اقشار کمدرآمد، افزایش دهد. این نوع مالیات که در دل قیمت کالاها و خدمات پنهان شده است، توانایی تغییر رفتار مصرفکنندگان و مدیریت بازار را دارد اما پرسش اصلی این است که آیا این تغییرات به سود عدالت اقتصادی تمام میشود یا به هزینه آن؟

پاسخ به این پرسش، در نحوه اجرای سیاستهای مالیاتی نهفته است. اگر مالیات غیر مستقیم با حذف یا کاهش بار مالی بر کالاهای ضروری و خدمات اساسی همراه شود، میتواند به تقویت رفاه اجتماعی و کاهش نابرابری کمک کند. در کنار این، استفاده متوازن از قانون مالیات مستقیم، با تمرکز بر درآمدها و داراییهای افراد، میتواند فشار مالیاتهای غیر مستقیم را کاهش دهد و به توزیع عادلانهتر ثروت کمک کند.

با توجه به همه نکاتی که گفته شد، حالا متوجه میشوید که مالیات غیر مستقیم زمانی که هوشمندانه طراحی و شفاف اجرا شود، نهتنها باری اضافی نیست بلکه ابزاری مؤثر برای ایجاد تعادل در اقتصاد و حمایت از جامعه خواهد بود. شاید راز موفقیت در این باشد که دولتها نه فقط به جمعآوری مالیات بلکه به بهبود زندگی شهروندان بهعنوان هدف اصلی نگاه کنند

سوالات متداول کاربران (FAQ)

مالیات غیر مستقیم چیست؟

چه تفاوتی بین مالیات مستقیم و غیر مستقیم وجود دارد؟

مالیات بر ارزش افزوده چه نوع مالیاتی است؟

چه کالاهایی از مالیات غیر مستقیم معاف هستند؟

چگونه مالیات غیر مستقیم بر اقتصاد تاثیر میگذارد؟

آیا این مطلب برای شما مفید بود؟

0 بازخورد

مطالب مرتبط

دریافت جدیدترین مباحث مالی

با عضویت در خبرنامه از جدیدترین اخبار و آموزش های ما مطلع شوید.

دوره های مرتبط

خدمات مشاوره مالیاتی

اشتراک های پیشنهادی

1 ماهه

دسترسی به اطلاع رسانی بخشنامه

حقوق و دستمزد

استهلاک

اشتراک گزاری پیامک بخشنامه

دسترسی به تحلیل بخشنامه

دسترسی به علاقه مندی

مشاوره مالیاتی

درخواست بخشنامه

3,000,000

1,000,000تومان

1 ماهه

دسترسی به اطلاع رسانی بخشنامه

حقوق و دستمزد

استهلاک

اشتراک گزاری پیامک بخشنامه

دسترسی به تحلیل بخشنامه

دسترسی به علاقه مندی

مشاوره مالیاتی

درخواست بخشنامه

1,000,000تومان

کتاب های مرتبط

320,000 تومان

0%

--:--:--:--

180,000 تومان

0%

--:--:--:--

500,000

420,000 تومان

16%

--:--:--:--

دیدگاه کاربران

0 دیدگاه